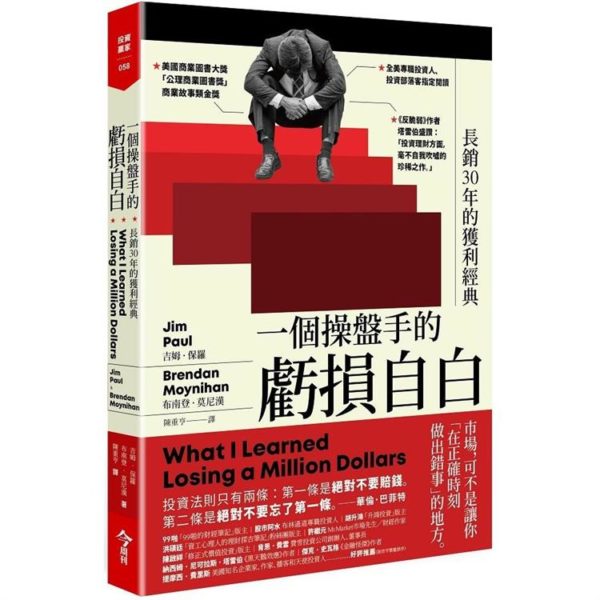

長銷30年,全美專職投資人、投資部落客指定閱讀

美國商業圖書大獎「公理商業圖書獎」商業故事類金獎

《黑天鵝效應》作者塔雷伯盛讚:「投資理財方面,毫不自我吹噓的珍稀之作。」

為什麼這是一本談賠錢的書?

因為賺錢方式人人都有一套,但賠錢方式就那幾種。

▍投資失敗不是方法錯誤,而是你不懂得為何賠錢!

在市場上證明自己判斷正確、賺到大錢,是件會讓人興奮不已的事。這種感覺就算嗑藥也體會不到,你會覺得自己刀槍不入、無堅不摧,任何痛苦都沾不上身,甚至就像上帝還得打電話來跟你請示:「明天是不是可讓太陽升起?」

吉姆.保羅從肯塔基州北部的小鎮迅速竄起,年紀輕輕就在芝加哥商品交易所擔任董事要職,他認為自己早期在市場上的成功,是因為本身聰明過人。直到他吐回獲利還欠了一屁股債,才領悟到之前的所向披靡,只是碰巧。

他在市場繳了昂貴學費後,也曾試著找出不敗的投資法則,於是著手研究多位知名投資專家的賺錢心法,包括:彼得.林區、伯納德.巴魯克、吉姆.羅傑斯、保羅.都鐸.瓊斯和理察.丹尼斯等。但他發現,專家們的賺錢建議不僅意見不一還相互矛盾,後來他終於明白其實學會怎麼不賠錢,比學會賺錢更重要。

吉姆.保羅坦誠且毫不保留地分享自身經驗,試圖告訴讀者只要認清人類心理偏誤與建立簡單的投資規則,即可辨識、確認並避開一些埋藏在交易之路上的陷阱,從而避免導致災難性的虧損。

書中描述的雖是一位期貨操盤手的故事,但他的投資經驗及得到的寶貴教訓,也適用於從事股票、債券等交易的投資人,以及其他包括創業家、經營者和執行長等商業人士。

「即使您不將自己視為『投資者』,本書也可幫助各位在生活中,做出更好的決定。」──提摩西.費里斯,美國知名企業家、作家、播客和天使投資人

※本書為《獲利的法則:一個操盤手的虧損自白》新版

名人推薦

【各界推薦】

國內好評推薦(按首字筆畫排序)──

99啪|「99啪的財經筆記」版主

股市阿水|布林通道專職投資人

胡升鴻|「升鴻投資」版主

洪碩廷|「資工心理人的理財探吉筆記」粉絲團版主

許繼元| Mr.Market市場先生/財經作家

陳啟祥|「修正式價值投資」版主

國外好評推薦──

納西姆.尼可拉斯.塔雷伯|《黑天鵝效應》作者

提摩西.費里斯|美國知名企業家、作家、播客和天使投資人

傑克.史瓦格|《金融怪傑》作者

肯恩.費雪|費雪投資公司創辦人、董事長

奈德.戴維斯|投資分析師,金融研究機構Ned Davis Research創辦人

布蘭達.茱賓|專職投資家,前耶魯大學摩爾斯學院哲學院長

約翰.米哈約維奇|金融分析師,《波克夏沒教你的價值投資術》作者

史蒂夫.奧斯比斯頓|《金融時報》財金顧問

「查理蒙格曾說過:『我只想知道我將來會死在什麼地方,這樣我就可以永遠不去那裡。』因此,如果投資人想要長期穩定獲利,最重要的是先去了解造成虧損的原因。可惜願意分享自己失敗經驗的財經作者很少;本身曾是知名操盤手,又賺過鉅額財富的作者更少。而本書,就是屬於這種非常罕見的經典之作。我很幸運在投資初期就能讀到這本書,少走了很多冤枉路,也希望各位讀者都能跟我一樣,用最小的代價,就能學到作者的經驗與智慧,相信可以幫助大家在投資道路上走得更長久、獲利更穩健。」

──99啪,「99啪的財經筆記」版主

「為什麼投資不像學廚藝一樣?方法、步驟、火侯、經驗都有了就能炒出不差的好菜?很多美食傳承數十年,歷經幾代人,大家有發現嗎?如果接手的人不要偷工減料,名師通常是可以出高徒的,就算味道有點不同,但總不至於是煮出來一個能得米其林三星,另一個同樣做法的人卻煮的難以下嚥吧?但為什麼學投資卻很容易出現,明明是相同的作法,卻得到截然不同的結果呢?像我自己的學生,有學短短幾年就從幾十萬翻到數百萬的,但也有學到失望離開的。巴菲特、彼得.林區等大師也早就透露了致富關鍵,但為什麼贏者寡、輸者眾呢?難道真的都是所謂的『倖存者偏差』(大家只看得到成功者存在,卻看不到失敗者)嗎?這本書中講到一句重點:賺錢方法人人有一套,但賠錢的方式就那麼幾個。只要你從作者踩過的許多地雷中去檢視然後避免掉賠錢,自然就能留住老本,找到適合自己的投資方式。沒錯,不是每人都適合當沖、波段或者長期投資,但不賠錢能讓你不致對投資失去信心,失去重新進入市場的資金。我認為這是我身為專職投資人的多年操作經驗中,足以列為最重要的一點。各位讀者朋友不妨藉此書,來避開大部分賠錢的陷阱。我推薦各位用作者的視角去閱讀,相信你會發現投資之路並不需要太多花招,也能收獲滿滿。」

──股市阿水,布林通道專職投資人

「《一個操盤手的虧損自白》這本書,闡述作者在賠錢中學到的教訓,探討賠錢的心理動態,最後重點在控制虧損。書裡有一句話說:『我現在不能棄守,因為已經虧太多了。』但不管是任何流派,最重要的就是不要大賠,例如瘋狗流就算在勝率高的情況下大注,狀況不對也是馬上砍。這本書除了探討賠錢的心理狀態,也寫了一些制定交易計畫的流程,對於還沒有一套自己的交易計畫的朋友,應該會有不少收穫,推薦給大家。」

──胡升鴻 ,「升鴻投資」版主

「在經典電影《大智若魚》裡,主角的父親曾經說過:『也許知道自己怎麼死很可怕,但也可以說是一件好事,起碼知道了其他的事不會害死自己。』這句話套在投資上也適用,如果你知道別人是在什麼情況下、用怎麼樣的交易策略然後爆倉賠大錢,那你就能知道那是一條不能重覆去走的路。能長期在投資市場中避開風險的人,終會是最後到達目標的人。」

──陳啟祥,「修正式價值投資」版主

「投資理財方面,毫不自我吹噓的珍稀之作。」

──納西姆.尼可拉斯.塔雷伯(Nassim Nicholas Taleb),《黑天鵝效應》作者

「那些不相信市場聖杯的人,這本書值得一讀。」

──傑克.史瓦格(Jack Schwager),《金融怪傑》作者

「本書以生動的寓言故事形式,希望讓投資人得以避免多數人在嘗到勝利滋味後不自覺養成的虧損習慣。如果你真的想在投資領域一帆風順,這本書一定要仔細研讀。」

──肯恩.費雪(Ken Fisher),費雪投資公司創辦人、董事長

「我常在自家公司說,我們從事的是一門『一直在犯錯』的行業,而區分輸贏的關鍵,就在贏家只犯小錯,而輸家則否。本書可貴之處,就在以相當平實的敘述方式,闡述諸多導致投資人犯下大錯的心理缺失。」

──奈德.戴維斯(Ned Davis),投資分析師,金融研究機構Ned Davis Research創辦人

「一本深具啟發性的讀物。」

──布蘭達.茱賓(Brenda Jubin),專職投資家,前耶魯大學摩爾斯學院哲學院長

「講述如何在市場上賺錢的書非常多,但該怎麼保管好已經賺到的錢,是更值得考慮的問題。尤其對手上握有大量資本的投資人來說,這才是一個真正的挑戰。

──約翰.米哈約維奇(John Mihaljevic),金融分析師,《波克夏沒教你的價值投資術》作者

「本書明確指出,眾多成功投資者所遵循的投資風格和理論是彼此衝突的。本書難能可貴之處,就是鄭重地告訴讀者不要賠錢的重要性。」

──史蒂夫.奧斯比斯頓(Steve Osbiston),《金融時報》財金顧問

作者

吉姆.保羅 Jim Paul

曾擔任摩根士丹利.添惠公司(Morgan Stanley Dean Witter & Co.,摩根士丹利公司前身)國際能源部第一副總裁。他從事期貨買賣生涯長達二十五年,先後擔任過營業員、市場交易員及研究部主管。也曾擔任芝加哥商品交易所董事及執委會委員。他在2001年的911事件中喪生。

布南登.莫尼漢 Brendan Moynihan

為瑪奇菲資產管理公司(Marketfield Asset Management LLC)常務董事,以其對市場的了解和媒體人脈,幫助公司建立宏觀視野及資產配置。他於2007年起便開始擔任彭博新聞社特約編輯,並負責撰寫經濟情勢與華爾街事務相關文章,分享其身為資深交易員及風險經理人的獨到觀察。

他也是美國私立名校范德堡大學(Vanderbilt University)歐文管理研究所(Owen Graduate School of Management)金融學系兼任教授,另著有《金融摺紙》(Financial Origami: How the Wall Street Model Broke)、《期望交易》(Trading on Expectations:Strategies to Pinpoint Trading Ranges, Trends, and Reversals)等書。他於2018年去世。

譯者簡介

陳重亨

淡江大學國貿系畢業,曾任《財訊快報》《經濟日報》編譯,譯作散見於天下文化、皇冠、時報、遠流、臉譜、麥田、聯經、今周刊等出版公司。譯有《我靠交易賺大錢》《非理性效應》《這一天過得很充實》《金融的智慧》《SCRUM敏捷實戰手冊》《鍵盤參與時代來了!》《忍耐力》《親愛的股東》《大緊縮》《彼得林區 選股戰略》《彼得林區 征服股海》等。

目錄

【推薦序】一本寫賠錢,卻能讓你獲利的智慧之書/洪碩廷

【推薦序】先學會怎樣賠錢,再學如何賺錢/傑克.史瓦格

【新版前言】心態決定投資勝負

【前言】如何不賠,比如何賺錢更重要

Part1 操盤手回憶錄

第1章 源自飢渴

第2章 跨進真實世界

第3章 木材交易

第4章 投機豪賭

第5章 追尋探索

Part2 學習教訓

第6章 虧損的心理動態

第7章 關於風險的心理偏誤

第8章 群眾的心理

Part3 綜合討論

第9章 規則、工具與傻瓜

終 章 拿到好牌,才留下

【後記】先找出失敗的原因,知所趨避

附錄

序/導讀

【推薦序】一本寫賠錢,卻能讓你獲利的智慧之書/洪碩廷

市面上教賺錢的書很多,但是寫賠錢的,目前找不到第二本寫得如此詳細。賺錢的方法有很多,但是都存在「倖存者偏差」(survivorship bias),如果真的看了書就可立刻賺大錢,世上就沒有窮人了。

市面上有各式各樣的書籍,教你用各種指標來找尋標的,投資人初讀時會覺得似乎很可行,但實際運用指標去買進之後可能會發現,會漲的標的確實可能會符合書中的指標,但符合指標的卻不一定會漲,甚至是下跌讓你套牢;投資的方法也是,在某個時間區段中,有人使用了某套方法,也賺到錢,但在其他的時間區段中,使用同樣方法的人卻可能被洗出場,而這些人會出書嗎?通常不會。投資領域因為存在許多「倖存者偏差」的情況,以至於會讓很多人覺得投資致富很簡單,事實上大多數賠錢的人大家是看不到的,而這也是本書難能可貴之處。

書中故事主角也就是本書作者,從小人生就順遂,讓他覺得只要自己有努力嘗試就會成功。接著他從木材交易起家,年紀輕輕就在芝加哥商品交易所(Chicago Mercantile Exchange)擔任董事。過去的成功讓他以為自己真的無所不能,可以點石成金,卻因驕傲自大,在一次期貨交易崩盤後輸掉一切,包括財富、聲譽和工作。這個過程跟很多投資新手很像,一開始總是會有一連串的新手運,然後越壓越大,之後融資開槓桿,最後就爆了。

雖然這本書並不厚重,但就像傑克.史瓦格的推薦序文寫的,其實蘊含著豐富的交易智慧和見解,而且可是作者幾乎散盡家財才領略到的。

作者在投資失利後也跟一般人一樣,開始尋找成功投資者的致勝法則。看到這裡我不禁莞爾,因為我最開始接觸投資領域的時候,也以為投資有聖杯,於是看了很多理財雜誌的封面故事,讀著一個又一個以小博大,快速賺飽退休的致富傳奇。

就在作者尋找致勝法則的過程中,卻發現每個專家的見解彼此矛盾:有人提倡價值投資,有人提倡技術分析;有人提倡投資要分散,有人認為不該分散……

賺錢有幾百種方法,同一種方法卻會因不同的人使用,有人因此大賺,也有人卻大賠。如果照著專家的方法做就會致富,那這些投資法則彼此矛盾的專家,應該會有一方破產吧!

作者認為,既然找不到一致的賺錢方式,那不如再看看這些人怎麼看待賠錢的?於是,他開始研究這些專家關於賠錢的看法。此時作者發現,這些專家雖然獲利方法各異,但對於「控制虧損」這件事,卻都抱有相同見解。賺錢的方法有很多種,甚至常常相互矛盾,而學會不賠錢,比學會賺錢更重要。某甲用A方法賺錢的時候,某乙用對立的B方法可能正要開始賠錢,如果某乙沒有退場的話。而關鍵就在此,因為專家都知道,不要賠錢,就是自己該負的最重要責任。

作者從一開始想尋找賺錢的祕密,轉變成開始研究如何不會賠錢。為什麼不賠錢如此重要呢?因為人一旦開始賠錢之後,會認為是自己過去的投資方法有缺陷,接著會不斷地嘗試新方法,屢戰屢敗,因為不知道該怎麼做才能不賠錢。其實,應該先搞清楚別人或自己到底是怎麼賠錢的,一旦學會控制虧損後,獲利自然會到來。

投資就像打球,我們不可能每一局都贏,要是不能接受虧損,那就什麼都甭做了。我們該避免的,是那種沒有預先準備、沒有提列備抵,直接讓我們淘汰出局的虧損。

而要避免這種虧損,最好的方式就是擬定計畫,事先預想未來可能會發生的狀況,決定在各種狀況下應該採取的對應行動。

這樣的計畫包含了:

• 決定你要成為哪一種類型的參與者(短線當沖或長期投資)。

• 選擇一套分析方法(比如存股族可能看股利政策,基本面投資者則看財報)。

• 制定規則(什麼狀況下買進賣出)。

• 建立管控機制(什麼樣的情況下,必須直接停損砍倉)。

擬定好計畫後,最重要的就是執行。很多人會碰到一個問題,就是遇到計畫上的狀況時,卻沒有辦法堅定地執行,比如說目前的價格已經到達停損價位了,你可能會選擇忽視或是改變計畫,調低停損價位,以容許更多的虧損而不砍倉。結果就是,你的虧損會比原先願意承擔的還要嚴重。

衷心祝福閱讀此書的各位,都能找到適合自己的投資方式,擬定好投資計畫,在投資路上趨吉避凶,穩定獲利。

(本文作者為「資工心理人的理財探吉筆記」粉絲團版主。)

【新版前言】心態決定投資勝負

本書距離第一次出版(1994年)至今已將近三十年,這段期間交易市場已有許多變化。人工喊價撮合幾乎絕跡,許多交易所也都進行合併;新奇的投資工具層出不窮,有些新玩意所帶來的巨額虧損,甚至讓全球金融市場受傷慘重。

但過去數十年來,交易員和投資人在市場上所犯下的決策錯誤,卻沒怎麼改變。不管是管理他人資金的專業人士或自負盈虧的投資散戶,儘管操作規模有大有小,卻都很容易犯下同樣的錯誤。從本書第一次出版以來,我們親眼看到幾次在風險控管上的大災難。比方說,1995年霸菱銀行(Barings Bank)的尼克.李森在日本股市豪賭,賠了8億7200萬英鎊(約11.6億美元);同一年,大和銀行的井口俊英也賠了11億美元。住友商事的「銅先生」濱中泰男最後就栽在黃銅交易,賠了26億美元。還有全一銀行(Allfirst Bank)的約翰.魯斯納克在2002年交易外匯,賠掉6億9100萬美元。中國航油股份有限公司的陳久霖在2005年的噴射燃料期貨交易賠掉5億5000萬美元(堪稱「航油之王」的悲壯殞落)。接著,法國興業銀行的傑宏.柯維耶在2006年至2008年間交易股權衍生品(equity derivatives),總共虧空49億歐元(約55億美元),這個數字真是太驚人了。

這些備受矚目的重案和其他類似狀況,讓新聞媒體、監管機關和學術界,極為關注風險管理產業的策略和控管程度。雖然事後針對個案的檢視與研究,對於內部控管和避險策略的選擇提供許多寶貴教訓,但大家都忽略了交易員之所以釀成大禍的個人心理層面。儘管這些虧損都是因為控管不嚴和避險策略的錯誤,但此兩者實非造成虧損的主因,交易員的作為才是關鍵。如果要知道這些虧損是如何造成的並防止慘劇再次發生,我們必須先瞭解這些人的心理。而這本書,就是探討投資心理上的問題。我用吉姆.保羅的故事,揭示投資人和交易員平常在市場上最容易出現的三大錯誤。這些錯誤其實一直都沒改變,恐怕也永遠都不會變。這些錯誤不受時間所限,因此從中獲得可避免犯錯的教訓,也將會永遠適用。在本書出版後,我曾訪談過數百位交易員和投資人,他們都對書中說法和其中的教訓感同身受。這是因為我們在某些時候都賠過錢,而書裡所談的,正是造成交易虧損時的心理過程、行為特徵和情緒變化。針對這些過程、特徵和變化,書中提供了一些預防方法,要是能夠避開這些陷阱,虧損自然就不會發生了。希望這些教訓和故事,不僅能讓各位有所啟發,也能得到閱讀的樂趣。

布南登.莫尼漢

【前言】如何不賠,比如何賺錢更重要

我認為書大概可分成三類:教育、娛樂和參考用書。教育類書籍教導我們一些事;娛樂類書籍讓我們讀來開心;參考用書則能為我們提供一些資訊。而這本書既是教育類書籍也富有娛樂性,各位要是記得書中的故事,自然就比較不會忘記那些教訓。就此而言,這本書也可說是一則寓言,透過故事來說明重要的經驗教訓。從呼喊「狼來了」的小男孩到「國王的新衣」,寓言都是傳達日常生活重要教訓的有效方法。這本書也是一樣的,書中描述的雖是一位期貨交易員的故事,但他的教訓也適用於從事股票、債券等交易的投資人,以及其他包括創業家、經營者和執行長等商業人士。

各位即將讀到的故事,其寓意是:縱使屢次失敗,只要不被打倒,那些失敗就是成功的基礎;反之,要是接二連三獲得勝利就志得意滿,反而是迎來重大失敗的開始。愛迪生大概失敗了一萬次,才找到正確的燈泡鎢絲。他在門洛帕克實驗室不幸燒成平地的當天,有位記者問他該怎麼辦,愛迪生回答:「明天開始重建。」因此,後來愛迪生會成功,也可說是因為他沒被失敗打倒。我們再看看亨利.福特的例子,他曾跟愛迪生一起工作過,也非常欽佩對方。福特在1905年可說是白手起家,短短十五年就建立全球最大也最賺錢的汽車製造廠。但幾年後,這個看似固若金湯的商業帝國,卻是老態龍鍾、搖搖欲墜,此後二十年更幾乎是年年虧錢。福特這個人是固執到出名,那他的公司會虧掉那麼多錢,是不是因為他太把成功視為理所當然,認為自己絕對不會做錯呢?

連連獲勝之後的心理變化,正是肇禍之始。他們開始以為成功完全是個人能力的必然結果,而不是在正確時機和位置把握到機會,或者體認到這一切只是運氣所致。他們覺得,只要自己出招,自是手到擒來。

有很多種說法可描述這種情況:傲慢、自負、自大。但成功是如何內化到心理層面,隨後又帶來猝不及防的失敗,這個轉變過程至今還沒人能清楚說明,而我們要做的就是這件事。這本書的例子跟眾多企業家的個案研究一樣,從抓住機會、奮勇進擊、功成名就,然後犯下錯誤,看他樓起樓塌。我們談的雖然是個交易員的故事,但裡頭的寓意教訓,也適用其他許多狀況。不管你是在交易場上或在商界裡打拚,這些教訓對各位都會很有幫助。事實上那兩個領域的共同點,比各位所能想到的還要多。《富比士》(Forbes)雜誌1993年版「全美四百大富豪」的封面上引述華倫.巴菲特的話:「因為我是個生意人,所以我更擅長投資;也因為我是個投資人,因此我更擅長做生意。」如果投資和做生意的成功祕訣可相互援用,那麼失敗的教訓也可以。

用虛構故事表達成功如何令人感到志得意滿,最後又如何導致失敗,當然可讓我們有所領會,不過如果這些成功和重大虧損是真人實事,想必各位更能牢記在心。只是這裡所說的虧損有多大呢?書中將描述一位有十五年投資資歷的交易員,最後在短短七十五天,賠掉100 多萬美元。

▎為什麼要出一本談賠錢的書?

大家在投資市場上應該都賺過一些錢,對於要怎麼賺錢,多少也都有點瞭解。不過大多數人都是賺少賠多的,因此可說他們對於怎樣才能不賠錢,想必是不太瞭解。當他們投資失利,他們會買書來看、參加投資講座,找些能賺錢的新方法,總認為之前會虧錢,必定是方法「明顯失靈」。就像是賭賽車的人一再押錯寶,投資人的書架上也滿滿都是作家霍瑞修.愛爾傑的書,說的都是怎麼從赤貧變巨富。這種書當做娛樂看看是不錯,但常常有人視為教材,以為從中可學到百萬富豪發家致富的祕訣,尤其是那些在交易場上揚名立萬的大戶更是受到推崇。這種書還都被標榜為「實用指南」,從1881 年作家詹姆斯.桑克斯.布里斯賓的經典作品《牛肉寶藏:草原致富術》(The Beef Bonanza: Or, How to Get Rich on the Plains)以降,到現代各式各樣的賺錢妙方,如何在市場勝出、如何利用所學所知賺錢、如何運用致勝策略、如何在吃早餐前就賺到百萬美元……要是真的有效,我們早都是百萬富翁了。

回顧那些討論投資和交易的書籍時,其中少有寫到賠錢的。會寫到賠錢這種事的書,又往往是誇大嘩眾、未經授權的傳記或八卦狗仔作品,迎合那些幸災樂禍的低級趣味。那些報導名人的書籍聽起來當然很有趣,但都不是為了讓讀者從名人的錯誤中學到教訓。在大多數討論投資市場的書裡,賠錢這種事只是輕描淡寫,作者也許會提到,強調一下重要性,然後就此擱下,什麼也沒說清楚。

本書是一本針對賠錢心理的輕鬆探討,提供給曾經賠錢或想防止慘劇再次發生的投資人、投機客、交易員、營業員和基金經理人參考。大多數探討市場心理層面的書籍,大都集中於行為心理學或心理分析(什麼升華、退化、壓抑、憤怒和自我懲罰等作用)。這類書籍並非沒用,而是許多人根本看不懂,就算懂了也不曉得實際上該怎麼運用。還有一些書籍是塑造一個虛構人物來傳達觀點,也有些書是匯整一些關於賠錢的老生常談充數。但這本書的內容,主要是敘述一位操盤手實際虧損百萬美元的真實經歷,故事不僅非常有趣,各位還能從中學到在市場虧損時的心理狀態。

本書第一部是介紹吉姆.保羅連戰皆捷的成功經歷,他如何從一個衣衫襤褸的鄉下小孩,搖身一變成搭著噴射機穿梭各地的百萬富豪,還一度是芝加哥商品交易所執行委員會成員,直到大虧160 萬美元後一文不名。這本書的寫作主旨之一,就是想明確地告訴各位:榮光的陰影是崩落;勝利必有失敗伴隨。要不是之前那一連串的成功,或許也不會有後來的慘痛失敗。如果一開始並沒有嘗過勝利或失敗的滋味,那麼可說是勝負機會都各一半,你可能是個贏家,也可能會是個輸家。等到你開始交易且連戰皆捷時,也就為自己設下了邁向失敗的陷阱。因為那些成功經驗將會導致許多心理上的扭曲狀態出現,尤其是在不知不覺間打破遊戲規則卻還是贏的時候。一旦這種情況出現,你將自以為天賦異稟,不受凡規俗例拘束。

災難的種子,是在吉姆第一份工作時播下的,當時他才9歲。曝身在廣大物質與金錢世界中毫無防備,才是他日後事業其興也勃、其亡也忽的主要原因。於是他找尋市場上賺錢的專家為榜樣,想學習他們的交易法。當人們生病時會想找最好的醫師醫治;碰上麻煩時也會想找最好的律師幫忙,所以吉姆也讀遍專業投資技巧的書籍,企圖探索行家手裡的致勝祕訣。但是他越看越迷糊,因為他發現專家們賺錢的方法不但五花八門,甚至還會相互矛盾。某位專家贊成的方法,就會有另一位誓死反對。後來他終於想通了,他應該潛心研究的面向應該是賠錢和失敗。與其研究如何賺錢,知道怎樣才不會賠錢更重要。

本書第二部將介紹吉姆從賠錢經驗中,所習得的教訓。也就是說,賺錢的方法儘管是各有千秋,賠錢的方式卻寥寥可數。我們在市場上賠錢,不是因為分析錯誤,就是因某些心理因素作祟而妨礙了分析結果的應用,而大多數的虧損都源自後者。所有分析方法都有一定的正確性,但我們不能全押上,必須留點退路預做準備,以防失靈。但某些心理因素,卻會讓投資人死抱賠錢倉位不放,或者當開始賠錢時便捨棄目前運用的投資方法改用其他的,結果卻是兩面挨耳光。

本書第三部則是要提點各位,該怎麼避免心理因素所造成的虧損。交易和投資失誤不難理解,但很難改正。要瞭解這些有礙投資的心理因素,其實不必閱讀長篇大論的心理學理論,只需建立簡單架構即可助你理解和接納,從而避免出現災難性的虧損。這本書,會幫助各位辨識、確認並避免掉一些投資、交易和投機上的陷阱。

所以,為什麼要寫一本談賠錢的書?因為賺錢的方式人人都有一套,但賠錢的方式就那幾種。而且,市面上儘管都是教你如何賺錢的書,但大多數的人也沒富到流油啊!

布南登.莫尼漢